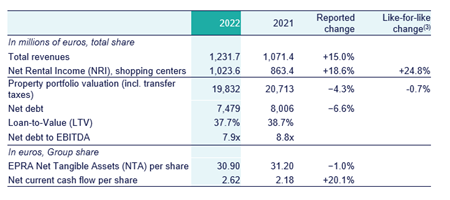

Klépierre ha presentado sus resultados económicos correspondientes al ejercicio 2022, anunciando que las cifras obtenidas superan ampliamente sus previsiones. Algunos de los datos ofrecidos por la compañía son que las ventas a minoristas han aumentado un 25% en términos comparables con respecto a 2021; que los ingresos netos por alquileres en términos comparables han crecido un 24,8% interanual; que la ocupación ha subido 110 puntos básicos hasta llegar al 95,8% o que la afluencia ha pasado de un 78% en enero a un 92% al cierre del año.

Resultados operativos

La mejora continua de la actividad a lo largo del año demuestra la solidez del rebote comercial, el atractivo de los puntos de venta de Klépierre y la pertinencia de las iniciativas operativas del Grupo para ofrecer una oferta constantemente renovada y adaptada a la evolución de las expectativas de los compradores.

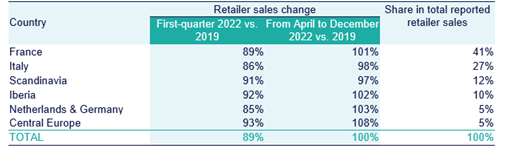

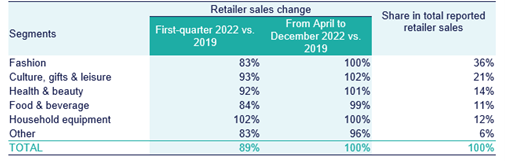

En términos comparables, las ventas de los minoristas experimentaron un fuerte repunte en 2022. Tras sufrir los impactos negativos de la pandemia y de los primeros meses del conflicto ucraniano, las ventas de los minoristas siguieron mejorando entre abril y diciembre, alcanzando el 100% de los niveles de 2019 durante el periodo y registrando un aumento del 2% en diciembre.

PRINCIPALES DATOS FINANCIEROS

La afluencia también aumentó considerablemente, pasando del 78% del nivel de 2019 en enero de 2022 al 92% en diciembre de 2022.

A lo largo de 2022, la demanda de arrendamientos para la plataforma europea única de centros comerciales de la compañía fue notablemente fuerte. El Grupo firmó 1.360 contratos de arrendamiento, incluidas 974 renovaciones y realquileres, con una tasa de reversión positiva del 4,1%, además de la indexación del 3,7% aplicada en enero de 2022.

El repunte de las ventas minoristas y de la afluencia, junto con la estrategia Retail First® del Grupo, permitió a Klépierre aprovechar las oportunidades con las mejores enseñas y ofrecer una combinación de comercios aún más atractiva a los visitantes. En conjunto, esto ha contribuido significativamente a la tasa de ocupación, que ha aumentado 110 puntos básicos en un año, hasta el 95,8% a 31 de diciembre de 2022.

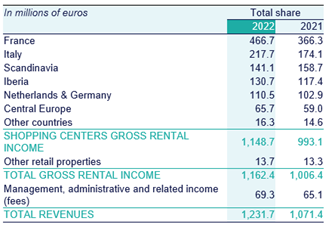

La duración media restante de los contratos de arrendamiento en los centros comerciales Klépierre también aumentó a 5 años, significativamente superior a la cifra del año anterior de 4,7 años y al nivel anterior a Covid de 4,8 años. Los ingresos netos por alquileres ascendieron a 1.035,3 millones de euros en 2022, un 17,7% más en términos reportados y un 24,8% en términos comparables.

2021 se vio gravemente afectado por Covid-19, ya que las tiendas permanecieron cerradas una media de 2,5 meses. 2022 es el primer año sin interrupciones debidas a Covid-19, aunque durante el primer trimestre se mantuvieron algunas restricciones ligeras. En consecuencia, la comparación entre 2021 y 2022 no es significativa. En 2022, los ingresos netos por alquileres incluyeron dos contribuciones no recurrentes/únicas:

- Reversiones de provisiones (88,6 millones de euros o 0,30 euros por acción) debido a una recaudación de alquileres mejor de lo previsto para 2020 y 2021; y

- 25,0 millones de euros de ingresos netos por alquileres generados por activos enajenados a lo largo de 2022.

INGRESOS TOTALES

Excluyendo estos dos elementos, los ingresos netos por alquileres para 2022 ascendieron a 921,7 millones de euros, lo que refleja la base del primer año sin alteraciones desde el brote de Covid-19.

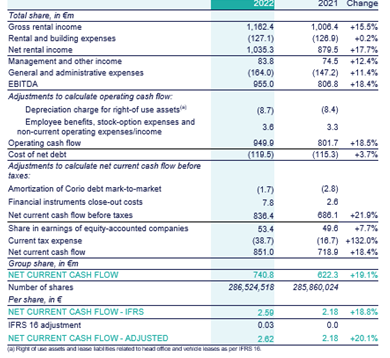

Flujo de caja corriente neto

En 2022, el flujo de caja corriente neto ascendió a 851,0 millones de euros (acción total), es decir, 2,62 euros por acción (acción del Grupo), lo que representa un aumento del 20,1% con respecto al año anterior. Este importe incluía 0,30 euros por acción relativos al cobro superior al previsto de los alquileres de 2020 y 2021 (partida única) y 0,08 euros por acción relativos al flujo de caja generado por los activos enajenados en el transcurso de 2022.

Incluyendo los impuestos de transferencia, la cartera de centros comerciales de Klépierre se situó en 19.595 millones de euros sobre una base de acciones totales a 31 de diciembre de 2022, un 1,0% menos en términos comparables en 12 meses y un 1,3% menos en 6 meses.

El cambio en la valoración en términos comparables durante el segundo semestre de 2022 fue atribuible a los siguientes cambios en las hipótesis de los tasadores:

- El endurecimiento del entorno crediticio y las repercusiones en los tipos libres de riesgo se tradujeron en un aumento de 40 puntos básicos en los tipos de descuento, hasta el 7,2%, y de 20 puntos básicos en los tipos de salida, hasta el 5,6%; y

- Como consecuencia del entorno inflacionista, la tasa compuesta de crecimiento anual de los ingresos netos por alquiler aumentó ligeramente del 2,5% al 2,8%.

En conjunto, a 31 de diciembre de 2022, el rendimiento inicial neto EPRA medio de la cartera se situó en el 5,4%.

El EPRA NTA por acción ascendía a 30,90 euros a 31 de diciembre de 2022, frente a los 31,20 euros de diciembre de 2021.

FLUJO DE CAJA CORRIENTE NETO

Deuda y financiación

A 31 de diciembre de 2022, la deuda neta consolidada ascendía a 7.479 millones de euros, frente a los 8.006 millones de finales de 2021. Globalmente, la deuda neta ha disminuido en 1.600 millones de euros en los dos últimos años.

Como resultado, Klépierre ha mejorado significativamente sus indicadores de financiación, recuperando e incluso superando los niveles anteriores a Covid. A 31 de diciembre de 2022, el ratio deuda neta/EBITDA se situaba en 7,9x (frente a 8,8x un año antes), mientras que el ratio Préstamo/Valor (LTV) se situaba en el 37,7%, una disminución de 100 puntos básicos en comparación con el 31 de diciembre de 2021. El ratio de cobertura de intereses se situó en 10,0x, entre los más altos del sector. El perfil de cobertura sigue siendo sólido, con el 100% de la deuda neta cubierta a tipos fijos en 2023, y el 90% en 2024.

Los ingresos netos por alquileres de Klépierre ascendieron a 1.035,3 millones de euros en 2022, un 17,7% más en términos reportados y un 24,8% en términos comparables.

La posición de liquidez de Klépierre se situó en 2.800 millones de euros, principalmente 2.100 millones de euros en líneas de crédito renovables comprometidas no utilizadas, netas de papel comercial, 400 millones de euros en otras líneas de crédito y 300 millones de euros en efectivo y equivalentes de efectivo. El vencimiento medio de la deuda del Grupo fue de 6,5 años, mientras que el coste de la deuda se mantuvo estable en el 1,2%.

Standard & Poor's asigna actualmente a Klépierre una calificación BBB+ a largo plazo (A2 a corto plazo) con perspectiva estable.

Desarrollos y cesiones

Inversiones

En 2022, Klépierre se centró en sus principales proyectos comprometidos: la ampliación de Gran Reno en Bolonia (Italia), la reforma y ampliación de Grand Place en Grenoble (Francia) y el desarrollo de cinco megastores Primark en Italia y Francia.

Sobre la base de la cuota total, el gasto de capital total para 2022 ascendió a 184 millones de euros, de los cuales 108 millones de euros en proyectos de desarrollo, 76 millones de euros en capex similares e intereses capitalizados.

Canalizaciones

En el marco de su estrategia de desarrollo, Klépierre transforma regularmente sus activos existentes para reforzar su liderazgo en sus respectivas zonas de influencia. Los dos principales proyectos en construcción son:

- Ampliación de la Grand Place (Grenoble, Francia)

La construcción de la ampliación de 16.200 m2 comenzó en mayo de 2022 y su finalización está prevista para finales de 2023. El prealquiler se sitúa en el 89% de la renta neta prevista. Además, este nuevo desarrollo albergará la primera tienda Primark de la región. Como parte de la estrategia Destination Food® de Klépierre, se abrirán 14 nuevos restaurantes, entre ellos KFC, Poke House y Black & White, con terrazas interiores y exteriores que ofrecerán a los clientes una agradable experiencia gastronómica. Se prevé que la rentabilidad de este proyecto se sitúe en torno al 8%.

- Maremagnum (Barcelona, España)

A principios de 2024, Maremagnum, el principal centro comercial de Barcelona, acogerá el segundo Time Out Market de Europa. Con este concepto de mercado gastronómico y cultural, la azotea de 5.200 m2 se convertirá en el punto de ocio de Barcelona para comer y beber con vistas exclusivas a la ciudad, el puerto y el mar.

Cesiones

Desde el 1 de enero de 2022, el Grupo ha completado cesiones o firmado contratos de promesa de compraventa por un importe total de 602,2 millones de euros (cuota total, excluidos los impuestos de transferencia). Este importe incluye la venta de inmuebles noruegos, así como algunas carteras de inmuebles comerciales en Francia y oficinas situadas sobre el centro comercial Hoog Catharijne (Utrecht).

Los activos comerciales vendidos y bajo promesa de compraventa se enajenaron en línea con los valores de tasación de diciembre de 2021 (-1,8%).

Act for Good®: Cinco años de logros

Klépierre consolidó su posición de líder en desarrollo sostenible. Entre las primeras empresas en ser reconocidas por su compromiso con la RSE dentro de la industria, el Grupo fue recompensado con los más altos niveles de certificación por varias agencias de calificación no financiera. Por tercer año consecutivo, Klépierre ha sido clasificada número 1 de las categorías "Global Retail Listed", "Europe Retail", "Europe Retail Listed" y "Europe Listed" de GRESB. En 2022, el Grupo mejoró su puntuación hasta 98/100, superando sustancialmente la calificación media de empresas comparables (79/100) y la calificación combinada de todos los participantes en el GRESB (74/100).

VENTAS DE LOS MINORISTAS POR GEOGRAFÍA EN COMPARACIÓN CON 2019

Klépierre fue incluida una vez más en la "Lista A" del CDP de las empresas más avanzadas en la lucha contra el cambio climático a escala mundial y recibió la calificación "AAA" (máxima puntuación alcanzable) de MSCI. Asimismo, en enero de 2023, Euronext incluyó a Klépierre en el índice CAC SBT 1,5°, un nuevo índice centrado en el clima, formado por empresas cuyos objetivos de reducción de emisiones han sido aprobados como acordes con el objetivo de 1,5°C del Acuerdo de París.

En 2018, Klépierre lanzó Act for Good®, un plan quinquenal de RSC construido sobre 32 objetivos concretos. Los resultados hasta la fecha han superado las expectativas, ya que el Grupo ha alcanzado una media del 99,8% de los objetivos. En particular, Klépierre ha reducido la intensidad energética de su cartera en un 42% desde 2013 y ha recortado sus emisiones directas e indirectas de gases de efecto invernadero (GEI) en un 82%.

Euronext ha incluido a Klépierre en el CAC SBT 1,5°, un nuevo índice centrado en el clima, formado por empresas cuyos objetivos de reducción de emisiones han sido aprobados como acordes con el objetivo de 1,5°C del Acuerdo de París.

Como se dio a conocer el 1 de febrero de 2023, junto con su nueva estrategia Act4GoodTM, Klépierre pretende ahora dar un paso más construyendo la plataforma más sostenible para el comercio. Desarrollada con un comité de expertos independientes, esta nueva estrategia de RSC se basa en cuatro pilares:

- Actuar en favor del clima logrando un balance neto cero para 2030;

- Actuar al servicio de las comunidades y territorios en torno a sus centros comerciales;

- Actuar como desarrollador de habilidades para sus empleados, socios y visitantes; y

- Actuar para promover estilos de vida sostenibles para todo su ecosistema: clientes, minoristas, empleados, socios y ciudadanos.

Distribución

El Consejo de Supervisión recomendará que los accionistas, en la Junta General Anual que se celebrará el 11 de mayo de 2023, aprueben el pago de una distribución en efectivo con respecto al ejercicio fiscal 2022 de 1,75 euros por acción.

La distribución propuesta se pagará en dos plazos:

- Una distribución en efectivo de 0,87 euros por acción procedente de las actividades exentas de impuestos de Klépierre (SIIC). Esto se pagará como distribución provisional el 30 de marzo de 2023; y

- El saldo de 0,88 euros por acción correspondiente a:

- Un dividendo de 0,04 euros por acción "SIIC"; y

- Una distribución de 0,84 euros por acción de primas de emisión que se califican como reembolso de fondos propios en el sentido del artículo 112-1 del Código Fiscal francés (Code général des impôts), que se pagará el 11 de julio de 2023.

Perspectivas

A lo largo de 2022, las operaciones de Klépierre crecieron gracias a unos fundamentos sólidos: repunte de las ventas minoristas y de la afluencia de público, elevada recaudación de alquileres, fuerte generación de flujo de caja y mejora de las métricas crediticias.

En 2023, el Grupo espera generar un cash flow neto corriente por acción de 2,35 euros, lo que representa un crecimiento del 5% con respecto a la cifra ajustada para 2022 de 2,24 euros (es decir, 2,62 euros reexpresados por 0,30 euros de reversión de provisiones y por 0,08 euros de cash flow generado por activos enajenados).

VENTAS DE LOS MINORISTAS POR SEGMENTO EN COMPARACIÓN CON 2019

Suponiendo que no se produzca un deterioro importante del entorno geopolítico y macroeconómico que repercuta significativamente en el consumo de los hogares, las principales hipótesis en que se basan las orientaciones son las siguientes

- Ventas minoristas al menos iguales a las de 2022;

- ocupación estable; y

- Tasa de recaudación estable.

Las orientaciones también tienen en cuenta el impacto en los costes de la inflación prevista en Europa para 2023 y los niveles actuales de los costes de financiación, pero no incluyen el impacto de ninguna enajenación en 2023.

Jean-Marc Jestin, Presidente del Consejo de Administración de Klépierre, ha declarado que "nuestro equipo ha obtenido unos resultados operativos y financieros extraordinarios. Nuestros fundamentos operativos son sólidos. Hoy registramos un crecimiento del 20,1% en el flujo de caja neto corriente, un 13% por encima de nuestras previsiones iniciales. El repunte de las ventas minoristas, la afluencia, la actividad de arrendamiento y los ingresos es el resultado directo del claro posicionamiento estratégico de Klépierre en las mayores ciudades de Europa, con una cartera de centros comerciales preeminentes en zonas de captación amplias y adineradas. Con una reducción de la deuda neta de 1.600 millones de euros en dos años, nuestro Grupo opera con uno de los balances más sólidos del sector. Propondremos un aumento de la distribución en efectivo a nuestros accionistas, hasta 1,75 euros por acción. Además, hemos obtenido resultados potentes y concretos en el ámbito de la RSC y varias agencias de calificación no financiera nos han otorgado el primer puesto. En el futuro, con nuestra nueva estrategia Act4Good™, aspiramos a cambiar las reglas del juego, ya que queremos construir la plataforma más sostenible para el comercio de aquí a 2030".